ETH反転強く、密な移動平均ブレイクアウト戦略が年間127%のリターンを実現|Gate Research

Gate Research:4月25日から5月12日まで、BTCとETHはともに大幅な上昇を記録しました。BTCは約34%上昇し、ETHは60%以上急増しました。ETHのロングショート比率は高い変動を示し、短期取引活動が激しく、市場の争いが続いており、ショートポジションが明確に退出していないことを示しています。BTCのオープンインタレストは比較的遅いペースで増加しましたが、ETHは5月初旬により強い上昇を見せました。序文

この2週間ごとの数量レポート(4月25日から5月12日まで)は、ビットコインとイーサリアムの市場動向を分析し、ロングショート比率、オープンインタレスト、ファンディングレートなどの主要指標を利用しています。レポートでは、「密な移動平均線ブレイクアウト戦略」のETH/USDT市場での適用について探求し、その論理フレームワークとシグナル識別メカニズムについて詳細に説明しています。系統的なパラメータ最適化とバックテストを通じて、この戦略はトレンド認識とリスク制御の堅実なパフォーマンスを示し、明確な実行規律を持っています。全体として、ETHの単純な買いホールド手法を上回り、数量取引の実践的なフレームワークを提供しています。

概要

- 過去2週間、BTCとETHの両方が上昇しましたが、ETHはより大きな利益を上げ、より多くの波乱を見せています。

- ETHのロングショート比率は大幅に変動しており、短期の取引活動や市場の憶測が強く示されており、ショートポジションは明確な後退を示していません。

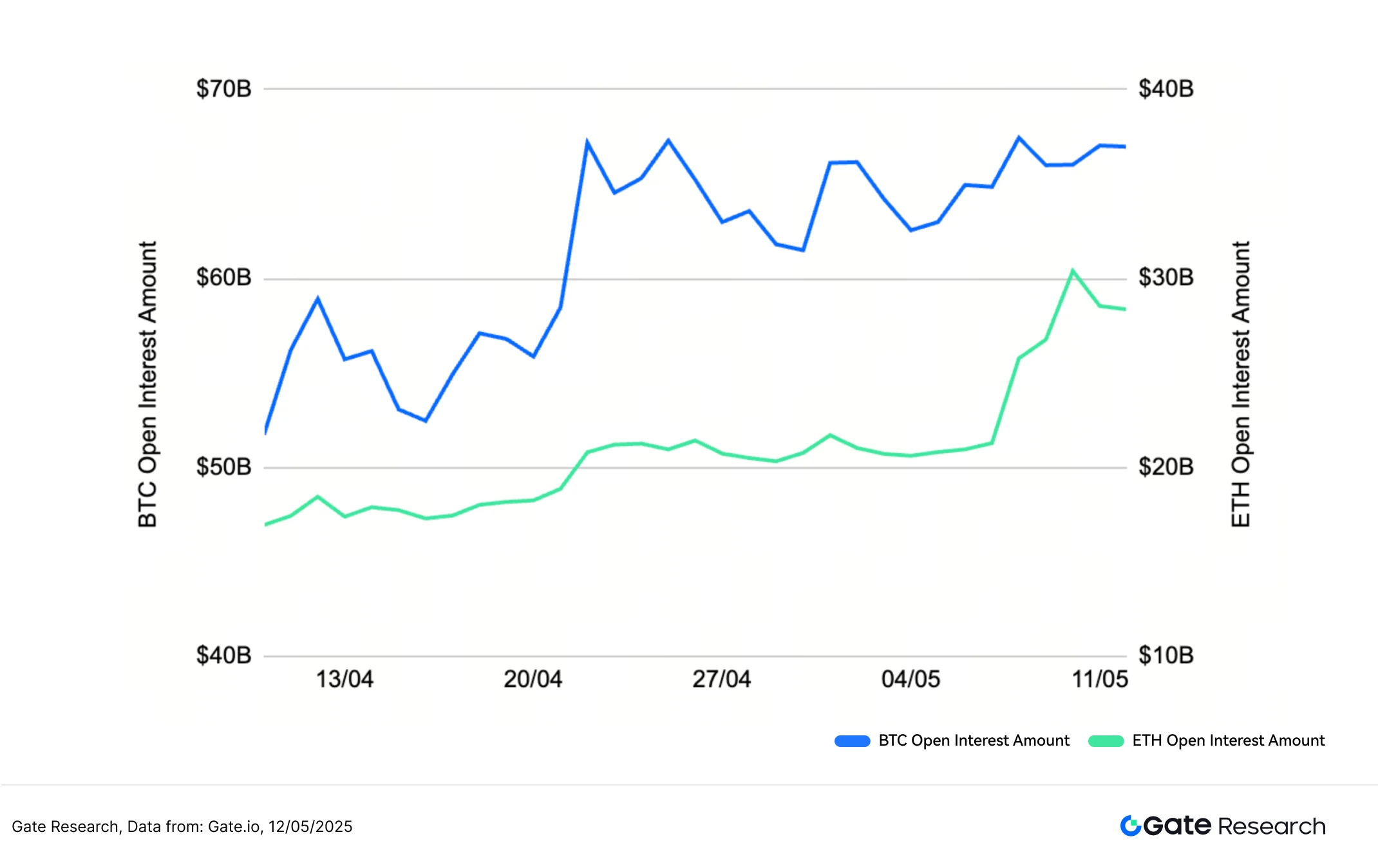

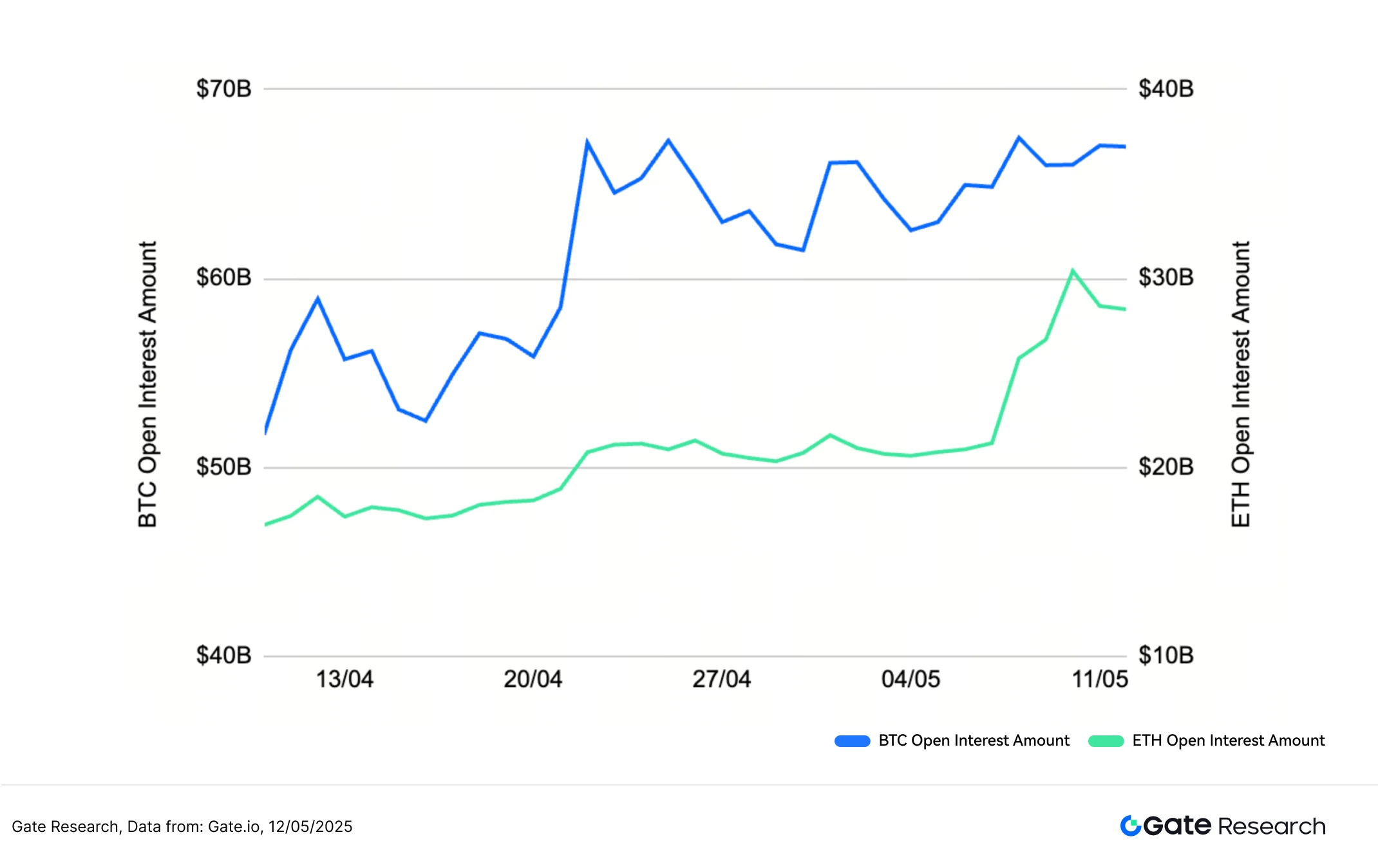

- BTCのオープンポジションは遅れて増加していますが、ETHは5月初旬により急激な上昇を見ました。

- 全体的なデリバティブ市場は、5月初旬にショート清算の波を経験し、5月12日にはロング清算が続いたことで、ハイレバレッジ下で市場の分岐が激化していることが浮き彫りになりました。

- 数量分析は、最適なパラメータ設定の下で最大127%のリターンを達成した「Dense Moving Average Breakout Strategy」を採用しています。

市場概況

1. ビットコインとイーサリアムの価格変動分析

4月中旬以来、BTCとETHは着実に上昇トレンドを示し、5月初旬まで比較的同期したペースを維持していました。この期間、BTCは約78,000 USDTから約105,000 USDTに上昇し、一方ETHは約1,600 USDTから約2,600 USDTまで急騰しました。ETHの増加はBTCよりも著しく大きかったため、より大きな価格弾力性を示しています。5月初旬、両資産は関税政策の懸念の緩和によって急激な上昇を経験し、BTCは反転フェーズに入りました。

BTCは価格が高く、ボラティリティが低いため、より安定した軌道を示しました。一方、ETHはより強力で速い急上昇を見せました。当初、ETHに対する市場の上昇期待が不足しており、遅れていました。しかし、5月が近づくにつれて─Pectraのアップグレードと関税の緩和が迫る中─ETHは注目を集め、取引量が急増し、パフォーマンスで追いつきました。この乖離は市場内でのETHの割り当て価値に対する再び短期的な焦点を示しています。[1][2]

図1: BTC はほぼ105,000 USDT に上昇し、一方 ETH は2,600 USDT に急騰し、より攻撃的な上昇とより速い価格反応を示しています。

ボラティリティの観点から、BTCとETHの両方が4月初旬から5月中旬までの変動パターンにおいて大きな変化を経験しました。4月中旬にはBTCのボラティリティが頻繁に急上昇し、市場のセンチメントの高まりや急激な価格調整を反映していました。しかし、4月末から5月初旬にかけて、ボラティリティは収斂し始め、市場の安定期が一時的に示唆されました。

それに対して、ETHのボラティリティはいくつかの急激な急上昇を見せ、特に価格の急騰の周りでは、時にはBTCを上回ることさえありました。これはETHが上昇中により激しい短期的な波乱を経験したことを示しています。全体として、BTCのボラティリティはより均等に分布していた一方、ETHのボラティリティは特に主要な価格の急騰を取り巻くいくつかの重要な瞬間に集中していました。これは、ETHがモーメンタム駆動の資本流入によりより影響を受けやすいことを示唆しています。

図2:BTCは比較的一貫したボラティリティを示しましたが、ETHは複数の急激なボラティリティのスパイクを経験しました。

全体的に、ETHはこの市場サイクル中により大きな価格上昇を示し、より集中したボラティリティの変化を示しました。これは、重要な時点での価格への強い反応性を示しています。一方、BTCはより安定した上昇トレンドを示し、より均等に分布したボラティリティプロファイルを示し、市場の変動に対する相対的な強靭さを反映しています。

両方の資産は同期した価格急上昇を経験しましたが、そのボラティリティパターンとリズムは大きく異なり、異なる市場特性と構造ダイナミクスを強調しています。

短期取引の観点から、BTCの資本流入とボラティリティの変化を監視することは、より広範な市場リスク選好の重要な指標として機能する可能性があります。

2. ビットコインとイーサリアムのロングショート比率(LSR)の分析

ロング・トゥ・ショート・レシオ(LSR)は、市場における攻撃的なロングポジションとショートポジションの相対的な取引量を測定するための重要な指標です。一般的に市場のセンチメントや現行トレンドの強さを評価するために使用されます。LSRが1より大きい場合、攻撃的な買い注文(ロング)が攻撃的な売り注文(ショート)を上回ることを示し、熊市優位を示唆しています。

Coinglassのデータによると、過去2週間でBTCとETHの両方が明確な上昇トレンドを示しています。ただし、それらのLSRパターンは異なる程度の発散を示しています。BTCの場合、ラリーの初期段階でLSRはわずかに増加しましたが、1を中心に変動し続け、5月10日頃には1を下回ることさえありました。これは、価格が上昇しているにも関わらず、ショートポジションも増加していることを示しており、一部の投資家がヘッジを選択したり、高値でショートをオープンしたりしたことを意味しています。市場は明確な一方的なブル構造を形成しておらず、ラリーの持続可能性については一部の懐疑論も残っています。[3]

一方、ETHのLSRはより不安定でした。2000ドルから2600ドルへの急上昇中、この比率は着実に上昇するのではなく、5月10日頃を中心に複数回の急激な変動を経験しました。これは、ETHの価格急上昇が短期の激しい取引や市場の攻防戦に伴っており、ショートポジションが持続していたことを示しています。市場のセンチメントはこの上昇中も分かれたままでした。

BTCとETHは過去2週間で大幅な価格上昇を見たものの、LSRは持続的な増加を示さなかった。それどころか、データは高い価格水準での広範な注意とヘッジ活動を反映しており、ブルッシュな勢いには明確な構造的なサポートが欠如しており、投資家のセンチメントは慎重なままであることを示している。

図3:BTC LSRは波乱の中で低下し、高水準での弱まった上昇モメンタムを示しています

図4:ETH LSRは高いボラティリティを示し、重要な市場センチメントの乖離を反映しています

3. オープンインタレスト分析

Coinglassのデータによると、BTCとETHのオープンインタレストは全体的に上昇傾向を示し、市場参加と取引活動が増加していることを示しています。BTCのオープンインタレストは約600億ドルから着実に上昇し、一部の変動を経験しつつも、大部分が高レベルで保持され、やがて5月初旬に安定化しました。ETHのオープンインタレストは約180億ドルから240億ドル近くに上昇し、BTCと似たパターンをたどりましたが、より安定した軌跡を示しています。特筆すべきは、ETHが5月初旬に急激に増加し、その期間中に資本流入と積極的なポジション取りが行われたことを示しています。

両資産のオープンインタレストと価格の同時上昇は、市場参加の増加とレバレッジのより大きな利用を確認しています。ただし、BTCの流入は4月後半以降横ばいとなりましたが、ETHは5月初旬に強い上昇勢いを示し、短期間でのETHに対する派生取引の関心の急増を示唆しています。

図5: BTCのオープンインタレストは上向きの勢いが鈍化していますが、ETHは5月初旬に強い急上昇を見せています

4. ファンディングレート

BTCとETHのファンディングレートは、一般に0%前後でわずかに変動し、しばしばプラスとマイナスを行き来しており、ロングポジションとショートポジションの比較的バランスの取れた戦いを示しています。4月下旬には、BTCのファンディングレートが数回マイナスとなり、4月20日頃には-0.025%まで大きく落ち込むなど、当時はショートポジションが支配的であったことを示唆しており、大規模なヘッジ活動による可能性があります。ETHも同時期に似たようなパターンを示しましたが、わずかな変動であり、一時的にベアリッシュなセンチメントにシフトしたことを示しており、持続的なプレッシャーはないようです。[5][6]

価格が上昇し、オープンインタレストが増加するにつれて、BTCとETHのファンディングレートは徐々にプラスに転じ、0%から0.01%の間で安定しています。これは、増加するブルッシュセンチメントと積極的なロングポジショニングを反映しています。ただし、ファンディングレートが急激に上昇しなかったという事実から、ロングポジションのレバレッジが増加している一方で、市場は過熱しておらず、センチメントは慎重な楽観主義を維持していることが示唆されます。

図6:BTCとETHの資金調達率が徐々にプラスに転じ、0%から0.01%の間で推移し、増加するブル相場の傾向と積極的なロングポジショニングを反映しています

5. 暗号通貨清算チャート

Coinglassのデータによると、4月中旬以降、暗号通貨市場は長期と短期の清算の波を交互に経験しており、特に5月初旬には短期の清算が顕著でした。 5月8日、短期の清算が著しく急増し、1日で8億3600万ドルに達し、多くのショートポジションを清算せざるを得ない急激な価格上昇を示しています。

5月12日、市場のボラティリティが激化する中、長期清算が顕著に増加し、1日の合計は4億7600万ドルに達しました。これは、高水準でロングポジションを取った一部のトレーダーが引き戻しに耐えられず、強制的に清算されたことを示しています。全体的には上昇トレンドが続いているものの、短期のボラティリティは高いままであり、ロングポジションとショートポジションの両方が重要な転換点で苦戦しています。デリバティブ市場は引き続き活発であり、リスクが集中しています。

このパターンは、価格上昇、オープンインタレストの増加、ファンディングレートのプラス転換など、過去の観察結果と一致しており、主要な価格急騰時にショートポジションが一掃され、ブルに一時的な優位性がもたらされました。ただし、上昇トレンドでも、特に5月中旬などの激しいボラティリティが発生する期間には、ローカル高値でロングポジションが清算される可能性があります。これは、暗号派生商品取引において、高いレバレッジと積極的なリスクヘッジが市場の特徴となっていることを強調しています。

図7: 5月8日にショート清算が急増し、1日で836億ドルに達しました

量的分析 - 密な移動平均線ブレイクアウト戦略

(免責事項:本文のすべての予測は、過去のデータや市場動向に基づいており、情報提供を目的としています。投資アドバイスや将来の市場パフォーマンスの保証と見なされるべきではありません。投資家は関連する投資に従事する際にリスクを注意深く評価し、慎重な判断を行う必要があります。)

1. 戦略概要

「密集移動平均ブレイクアウト戦略」は、技術的なトレンド分析を取り入れたモメンタムベースのアプローチです。この戦略は、5日、10日、20日などの複数の短期から中期の移動平均線が一定期間にわたって収束することで、潜在的な市場の方向性の動きを特定します。これらの移動平均線が整列し、密集すると、通常は相場がブレイクアウトに向けて準備をしていることを示し、市場がブレイクアウトに備えていることを示唆しています。

価格が集積した移動平均線を断固として上抜けると、これは上昇トレンドの脱出シグナルと解釈されます。逆に、移動平均バンドを下回ると、ベアリッシュなシグナルを示します。

実用性を高め、リスク管理を改善するために、この戦略は固定割合の利益確定と損失制限メカニズムを統合し、トレンドが現れた時に適時にエントリーおよび退出が可能となり、リワードとリスクをバランスさせます。全体として、この戦略は短期から中期のトレンドチャンスを捉えるよう設計され、規律正しく実行可能な取引フレームワークを提供します。

2. コアパラメータ設定

3. 戦略ロジックと運用メカニズム

エントリー条件

移動平均収束確認:6つの移動平均(SMA20、SMA60、SMA120、EMA20、EMA60、およびEMA120)の最大値と最小値の間の距離を計算します。距離が定義されたしきい値(たとえば、価格の1.5%)を下回ると、移動平均収束と見なされます。

“閾値”とは、効果が最小値または最大値としてトリガーされる臨界値を指します。価格ブレイクアウト条件:

- 現在の価格6つの移動平均線のうち最も高いものを上回ります, それはブルッシュブレイクアウトシグナルと見なされ、トリガーされます。購入operation.

- If the current price 6つの移動平均のうち最も低いものを下回る、これはベアリッシュなブレイクアウトシグナルと見なされ、トリガーされます。売る操作。

出口条件:ダイナミックな利益確定およびストップロスメカニズム

ロングポジションの終了:

- 価格が最低移動平均を下回りますエントリー時に、ストップロス is triggered.

- 価格がエントリ価格と最低MAの間の距離を超える, a 利確がトリガーされます。

ショートポジションを終了する:

- If the price 最高の移動平均を超えるエントリー時に、ストップロス is triggered.

- 価格が最高のMAとリスクリワード比率とのエントリープライスとの距離を超えて下落します, a 利確 is triggered.

例のチャート

- トレードシグナルトリガー

下のチャートは、2025年5月8日にETH/USDT 2時間足ローソク足チャートを使用して戦略によってトリガーされた最新のエントリーシグナルを示しています。観察されるように、価格は6本の移動平均線が密に収束した後に上昇し、戦略で定義されたエントリー条件を満たしました。システムは実行しました。ブレイクアウト時の買い注文,成功につき、その後の急上昇の出発点を見事に捉える。

図8:2025年5月8日のETH/USDTの戦略条件に基づくエントリーポイントのイラスト

- 取引実行と結果

システムは、動的な利益確定メカニズムに従い、設定されたリスクリワード比率に達した際に自動的にポジションを解消し、価格の大部分を確実にロックしました。その後も追加の上昇がありましたが、取引は厳密に戦略ルールに従い、堅実なリスク管理と実行の一貫性を示しました。将来的にトレーリングストップやトレンドフォローメカニズムを組み込むことで、強い勢いの時期に利益を伸ばす可能性があります。

図9:2025年5月8日のETH/USDTの戦略的な退出ポイントのイラスト

上記のライブ例を通じて、移動平均収束や価格のブレイクアウト条件によってトリガーされる戦略のエントリーロジックとダイナミックな利益確定メカニズムを明確に示しました。価格と移動平均構造との相互作用を活用することで、戦略はトレンド開始点を正確に捉え、その後の変動中に自動的に退出し、効果的なリスクコントロールを維持しながら、コアな利益セグメントを確保します。

このケースは、千に優れています実用性と実行の規律戦略の重要性を強調するだけでなく、その安定性とリスク管理能力実際の市場状況の中で、将来のパラメータの最適化と戦略の微調整のために堅固な基盤を築く。

4. 実践的なバックテストの例

バックテストパラメータの設定

最適なパラメーターの組み合わせを特定するために、以下の範囲を横断する体系的なグリッド検索を実施しました。

tp_sl比率: 3 から 14 (1 の増加)しきい値: 1から19.9まで(0.1ずつ増加)

Using ETH/USDT例として、システムはテストされました23,826のパラメーターの組み合わせ過去1年間の2時間足のローソク足データを基に、累積リターンに基づいて上位5つのパフォーマンスが選択されました。評価メトリクスには、年間化リターン、シャープレシオ、最大ドローダウン、そしてROMAD(最大ドローダウン超過リターン)、戦略のパフォーマンスを包括的に評価します。

図10:トップ5戦略パラメータセットのパフォーマンス比較

ストラテジーロジック説明

ストラテジーは、システムが6つの移動平均線間の距離が収束したことを検出したときに買いシグナルをトリガーします。1.4%, そして価格が移動平均の上限を上方に抜けます。この構造は、ブレイクアウトが始まろうとしている瞬間を捉えることを目指しており、ブレイクアウトが始まる時点の最高移動平均を参照点として、現在の価格でポジションに入り、動的な利益確定の基準として利用することで、リワード管理を向上させます。

戦略は次の設定を使用します:

percentage_threshold=1.4(6本の移動平均線間の最大許容距離)tp_sl比率= 10 (ダイナミック利益確定率)短期間= 6,長期間= 14 (移動平均観測期間)

パフォーマンスと結果分析

バックテスト期間は、2024年5月1日から2025年5月12日この時間枠内で、選択されたパラメータセットは優れた結果をもたらしました、127.59%の年率リターン, 最大ドローダウン15%未満、そして、ROMADの8.61%これらの数字は、戦略の強力な資本増値ポテンシャルと効果的な下降リスク管理を示しています。

チャートに示すように、この戦略は大幅に上回りましたETHを購入して保有するアプローチ過去1年間(リターンした-46.05%そのパフォーマンスは、特に高いボラティリティやトレンドの反転期において顕著であり、堅牢な利益確定および再参入メカニズムのおかげでした。 ドローダウン制御は、受動的な保有に比べて明らかに優れていました。

We also conducted a cross-comparison of the トップ5つのパラメータセット, 現在の構成では、最良のバランスを実現しています反転と安定性, 実世界の応用に非常に適しています。 今後は、戦略をさらに強化することができます。動的閾値調整,または組み込むボリュームとボラティリティフィルター,側方市場での適応性を向上させ、展開を可能にする複数の資産と時間枠.

図11:上位5つのパラメータ戦略とETHの買いホールドとの1年間の累積リターン比較

5. 戦略の概要

「Dense Moving Average Breakout Strategy(密な移動平均線ブレイクアウト戦略)」は、複数の短期から中期の移動平均線の動的収束を中心に設計されたトレンドベースのモメンタム戦略です。移動平均線の収縮とそれに対応する価格のブレイクアウトを検出することで、この戦略は市場の動きが始まる直前の主要な転換点を捉えることを目指しています。構造的な価格分析を統合し、動的な利益確定メカニズムを取り入れることで、下降リスクをコントロールしながら、短期から中期のトレンドの波に効果的に参加します。

このバックテストでは、ETH/USDTの2時間足のローソク足データを使用し、23,826のパラメータの組み合わせにわたる体系的なグリッドサーチを実施しました。テスト期間は2024年5月1日から2025年5月12日までで、リターンとリスク管理メトリクスに基づいて、パフォーマンスが最も優れている5つのパラメータセットが選択されました。パフォーマンス評価は、年率リターン、最大ドローダウン、シャープレシオ、およびROMADに基づいて行われました。最も優れたパラメータの組み合わせは次のとおりです:パーセンテージ閾値 = 1.4 and tp_sl_ratio = 10.

ETHのBuy and Holdベンチマークを大幅に上回る127.59%の年換算リターン、15%未満の最大ドローダウン、8.61%のROMADを達成しました。同じ期間に-46.05%を記録した。

パラメータ分布分析から、最もパフォーマンスの優れた戦略は、低い地域に集中していましたしきい値値と中程度から高いtp_sl_ratioこれは、密集した移動平均線の早期検出が、比較的緩やかな利益確定設定と組み合わさることで、完全なトレンド波を捉えるのに役立つことを示唆しています。一方、過度に高い閾値値や過度に狭い利益目標は、しばしば頻繁なエントリーと早期の退出につながり、全体のパフォーマンスを低下させることがよくあります。

要約すると、この戦略はETHの中長期的な価格構造内での高いリターン効率と強力なリスクコントロールを実証しています。その論理は堅牢で、パラメータの変化に対して柔軟であり、実際の世界での適用可能性が大きいです。しきい値1.3と1.5の間tp_sl_ratio9時から11時の間には、主要な指標において一貫して強いパフォーマンスを発揮し、早いトレンドの勢いを捉え、利益をもたらすスイングを持続させる戦略の能力を反映しています。さらに、出来高フィルターやレンジ相場除外メカニズムを統合することで、さまざまな市場状況における適応性と弾力性を高め、多様な市場条件での展開の可能性を拡大することができます。

結論

4月25日から5月12日まで、暗号通貨市場は慎重な感情の中で強い価格変動の構造的なパターンを示しました。BTCとETHは一緒に上昇し、ETHはより大きな利益と大きなボラティリティを示しました。ただし、ロングショート比率やファンディングレートは明確なブル相場志向を示さず、急上昇を追いかける熱意が限定されていることを示しています。オープンインタレストは引き続き上昇し、5月初旬に多くのショートポジションが清算され、その後5月12日には多くのロングポジションが強制的に清算されるなど、ハイレバレッジ環境下で市場の分岐が強調されました。全体として、価格は強化されていましたが、市場のセンチメントと資本のモメンタムは一致せず、リスク管理とタイミングが成功には重要でした。

定量分析には、「Dense Moving Average Breakout Strategy」が採用され、システマティックなパラメータ最適化と2時間ETH/USDTデータを使用したパフォーマンス評価が行われました。この戦略により、同じ期間にETHのBuy and Hold戦略の-46.05%のリターンを大幅に上回る127.59%の印象的な年率リターンが達成されました。モメンタム構造とトレンドフィルタリングを活用することで、この戦略は強力なトレンドフォロー能力と効果的なドローダウン制御を実証しました。

ただし、ライブ取引では、戦略は依然として不安定な市場、極端なボラティリティ、またはシグナルの失敗の影響を受ける可能性があります。この戦略を、追加の定量的要因や強固なリスク管理メカニズムと組み合わせることで、安定性と適応性を高め、合理的な判断と実行の注意を確保することが推奨されます。

参考:

- Gate.io, https://www.gate.io/trade/BTC_USDT

- Gate.io, https://www.gate.io/trade/ETH_USDT

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate.io, https://www.gate.io/futures_market_info/BTC_USD/capital_rate_history

- Gate.io, https://www.gate.io/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Glassnode, https://studio.glassnode.com/charts/ba1ec93d-85f4-41fe-5606-798a2f30013a?s=1679144783&u=1742303183

Gate ReachGateは、読者に技術分析、トレンドの洞察、市場レビュー、業界研究、トレンド予測、マクロ経済政策分析を含む、包括的なブロックチェーンおよび暗号通貨リサーチプラットフォームです。

免責事項

暗号通貨市場への投資には高いリスクが伴います。ユーザーは独自の調査を行い、投資判断を行う前に資産や商品の性質を十分に理解することをお勧めします。ゲート.ioは、そのような投資判断から生じる損失や損害について責任を負いません。

ETH反転強く、密な移動平均ブレイクアウト戦略が年間127%のリターンを実現|Gate Research

序文

この2週間ごとの数量レポート(4月25日から5月12日まで)は、ビットコインとイーサリアムの市場動向を分析し、ロングショート比率、オープンインタレスト、ファンディングレートなどの主要指標を利用しています。レポートでは、「密な移動平均線ブレイクアウト戦略」のETH/USDT市場での適用について探求し、その論理フレームワークとシグナル識別メカニズムについて詳細に説明しています。系統的なパラメータ最適化とバックテストを通じて、この戦略はトレンド認識とリスク制御の堅実なパフォーマンスを示し、明確な実行規律を持っています。全体として、ETHの単純な買いホールド手法を上回り、数量取引の実践的なフレームワークを提供しています。

概要

- 過去2週間、BTCとETHの両方が上昇しましたが、ETHはより大きな利益を上げ、より多くの波乱を見せています。

- ETHのロングショート比率は大幅に変動しており、短期の取引活動や市場の憶測が強く示されており、ショートポジションは明確な後退を示していません。

- BTCのオープンポジションは遅れて増加していますが、ETHは5月初旬により急激な上昇を見ました。

- 全体的なデリバティブ市場は、5月初旬にショート清算の波を経験し、5月12日にはロング清算が続いたことで、ハイレバレッジ下で市場の分岐が激化していることが浮き彫りになりました。

- 数量分析は、最適なパラメータ設定の下で最大127%のリターンを達成した「Dense Moving Average Breakout Strategy」を採用しています。

市場概況

1. ビットコインとイーサリアムの価格変動分析

4月中旬以来、BTCとETHは着実に上昇トレンドを示し、5月初旬まで比較的同期したペースを維持していました。この期間、BTCは約78,000 USDTから約105,000 USDTに上昇し、一方ETHは約1,600 USDTから約2,600 USDTまで急騰しました。ETHの増加はBTCよりも著しく大きかったため、より大きな価格弾力性を示しています。5月初旬、両資産は関税政策の懸念の緩和によって急激な上昇を経験し、BTCは反転フェーズに入りました。

BTCは価格が高く、ボラティリティが低いため、より安定した軌道を示しました。一方、ETHはより強力で速い急上昇を見せました。当初、ETHに対する市場の上昇期待が不足しており、遅れていました。しかし、5月が近づくにつれて─Pectraのアップグレードと関税の緩和が迫る中─ETHは注目を集め、取引量が急増し、パフォーマンスで追いつきました。この乖離は市場内でのETHの割り当て価値に対する再び短期的な焦点を示しています。[1][2]

図1: BTC はほぼ105,000 USDT に上昇し、一方 ETH は2,600 USDT に急騰し、より攻撃的な上昇とより速い価格反応を示しています。

ボラティリティの観点から、BTCとETHの両方が4月初旬から5月中旬までの変動パターンにおいて大きな変化を経験しました。4月中旬にはBTCのボラティリティが頻繁に急上昇し、市場のセンチメントの高まりや急激な価格調整を反映していました。しかし、4月末から5月初旬にかけて、ボラティリティは収斂し始め、市場の安定期が一時的に示唆されました。

それに対して、ETHのボラティリティはいくつかの急激な急上昇を見せ、特に価格の急騰の周りでは、時にはBTCを上回ることさえありました。これはETHが上昇中により激しい短期的な波乱を経験したことを示しています。全体として、BTCのボラティリティはより均等に分布していた一方、ETHのボラティリティは特に主要な価格の急騰を取り巻くいくつかの重要な瞬間に集中していました。これは、ETHがモーメンタム駆動の資本流入によりより影響を受けやすいことを示唆しています。

図2:BTCは比較的一貫したボラティリティを示しましたが、ETHは複数の急激なボラティリティのスパイクを経験しました。

全体的に、ETHはこの市場サイクル中により大きな価格上昇を示し、より集中したボラティリティの変化を示しました。これは、重要な時点での価格への強い反応性を示しています。一方、BTCはより安定した上昇トレンドを示し、より均等に分布したボラティリティプロファイルを示し、市場の変動に対する相対的な強靭さを反映しています。

両方の資産は同期した価格急上昇を経験しましたが、そのボラティリティパターンとリズムは大きく異なり、異なる市場特性と構造ダイナミクスを強調しています。

短期取引の観点から、BTCの資本流入とボラティリティの変化を監視することは、より広範な市場リスク選好の重要な指標として機能する可能性があります。

2. ビットコインとイーサリアムのロングショート比率(LSR)の分析

ロング・トゥ・ショート・レシオ(LSR)は、市場における攻撃的なロングポジションとショートポジションの相対的な取引量を測定するための重要な指標です。一般的に市場のセンチメントや現行トレンドの強さを評価するために使用されます。LSRが1より大きい場合、攻撃的な買い注文(ロング)が攻撃的な売り注文(ショート)を上回ることを示し、熊市優位を示唆しています。

Coinglassのデータによると、過去2週間でBTCとETHの両方が明確な上昇トレンドを示しています。ただし、それらのLSRパターンは異なる程度の発散を示しています。BTCの場合、ラリーの初期段階でLSRはわずかに増加しましたが、1を中心に変動し続け、5月10日頃には1を下回ることさえありました。これは、価格が上昇しているにも関わらず、ショートポジションも増加していることを示しており、一部の投資家がヘッジを選択したり、高値でショートをオープンしたりしたことを意味しています。市場は明確な一方的なブル構造を形成しておらず、ラリーの持続可能性については一部の懐疑論も残っています。[3]

一方、ETHのLSRはより不安定でした。2000ドルから2600ドルへの急上昇中、この比率は着実に上昇するのではなく、5月10日頃を中心に複数回の急激な変動を経験しました。これは、ETHの価格急上昇が短期の激しい取引や市場の攻防戦に伴っており、ショートポジションが持続していたことを示しています。市場のセンチメントはこの上昇中も分かれたままでした。

BTCとETHは過去2週間で大幅な価格上昇を見たものの、LSRは持続的な増加を示さなかった。それどころか、データは高い価格水準での広範な注意とヘッジ活動を反映しており、ブルッシュな勢いには明確な構造的なサポートが欠如しており、投資家のセンチメントは慎重なままであることを示している。

図3:BTC LSRは波乱の中で低下し、高水準での弱まった上昇モメンタムを示しています

図4:ETH LSRは高いボラティリティを示し、重要な市場センチメントの乖離を反映しています

3. オープンインタレスト分析

Coinglassのデータによると、BTCとETHのオープンインタレストは全体的に上昇傾向を示し、市場参加と取引活動が増加していることを示しています。BTCのオープンインタレストは約600億ドルから着実に上昇し、一部の変動を経験しつつも、大部分が高レベルで保持され、やがて5月初旬に安定化しました。ETHのオープンインタレストは約180億ドルから240億ドル近くに上昇し、BTCと似たパターンをたどりましたが、より安定した軌跡を示しています。特筆すべきは、ETHが5月初旬に急激に増加し、その期間中に資本流入と積極的なポジション取りが行われたことを示しています。

両資産のオープンインタレストと価格の同時上昇は、市場参加の増加とレバレッジのより大きな利用を確認しています。ただし、BTCの流入は4月後半以降横ばいとなりましたが、ETHは5月初旬に強い上昇勢いを示し、短期間でのETHに対する派生取引の関心の急増を示唆しています。

図5: BTCのオープンインタレストは上向きの勢いが鈍化していますが、ETHは5月初旬に強い急上昇を見せています

4. ファンディングレート

BTCとETHのファンディングレートは、一般に0%前後でわずかに変動し、しばしばプラスとマイナスを行き来しており、ロングポジションとショートポジションの比較的バランスの取れた戦いを示しています。4月下旬には、BTCのファンディングレートが数回マイナスとなり、4月20日頃には-0.025%まで大きく落ち込むなど、当時はショートポジションが支配的であったことを示唆しており、大規模なヘッジ活動による可能性があります。ETHも同時期に似たようなパターンを示しましたが、わずかな変動であり、一時的にベアリッシュなセンチメントにシフトしたことを示しており、持続的なプレッシャーはないようです。[5][6]

価格が上昇し、オープンインタレストが増加するにつれて、BTCとETHのファンディングレートは徐々にプラスに転じ、0%から0.01%の間で安定しています。これは、増加するブルッシュセンチメントと積極的なロングポジショニングを反映しています。ただし、ファンディングレートが急激に上昇しなかったという事実から、ロングポジションのレバレッジが増加している一方で、市場は過熱しておらず、センチメントは慎重な楽観主義を維持していることが示唆されます。

図6:BTCとETHの資金調達率が徐々にプラスに転じ、0%から0.01%の間で推移し、増加するブル相場の傾向と積極的なロングポジショニングを反映しています

5. 暗号通貨清算チャート

Coinglassのデータによると、4月中旬以降、暗号通貨市場は長期と短期の清算の波を交互に経験しており、特に5月初旬には短期の清算が顕著でした。 5月8日、短期の清算が著しく急増し、1日で8億3600万ドルに達し、多くのショートポジションを清算せざるを得ない急激な価格上昇を示しています。

5月12日、市場のボラティリティが激化する中、長期清算が顕著に増加し、1日の合計は4億7600万ドルに達しました。これは、高水準でロングポジションを取った一部のトレーダーが引き戻しに耐えられず、強制的に清算されたことを示しています。全体的には上昇トレンドが続いているものの、短期のボラティリティは高いままであり、ロングポジションとショートポジションの両方が重要な転換点で苦戦しています。デリバティブ市場は引き続き活発であり、リスクが集中しています。

このパターンは、価格上昇、オープンインタレストの増加、ファンディングレートのプラス転換など、過去の観察結果と一致しており、主要な価格急騰時にショートポジションが一掃され、ブルに一時的な優位性がもたらされました。ただし、上昇トレンドでも、特に5月中旬などの激しいボラティリティが発生する期間には、ローカル高値でロングポジションが清算される可能性があります。これは、暗号派生商品取引において、高いレバレッジと積極的なリスクヘッジが市場の特徴となっていることを強調しています。

図7: 5月8日にショート清算が急増し、1日で836億ドルに達しました

量的分析 - 密な移動平均線ブレイクアウト戦略

(免責事項:本文のすべての予測は、過去のデータや市場動向に基づいており、情報提供を目的としています。投資アドバイスや将来の市場パフォーマンスの保証と見なされるべきではありません。投資家は関連する投資に従事する際にリスクを注意深く評価し、慎重な判断を行う必要があります。)

1. 戦略概要

「密集移動平均ブレイクアウト戦略」は、技術的なトレンド分析を取り入れたモメンタムベースのアプローチです。この戦略は、5日、10日、20日などの複数の短期から中期の移動平均線が一定期間にわたって収束することで、潜在的な市場の方向性の動きを特定します。これらの移動平均線が整列し、密集すると、通常は相場がブレイクアウトに向けて準備をしていることを示し、市場がブレイクアウトに備えていることを示唆しています。

価格が集積した移動平均線を断固として上抜けると、これは上昇トレンドの脱出シグナルと解釈されます。逆に、移動平均バンドを下回ると、ベアリッシュなシグナルを示します。

実用性を高め、リスク管理を改善するために、この戦略は固定割合の利益確定と損失制限メカニズムを統合し、トレンドが現れた時に適時にエントリーおよび退出が可能となり、リワードとリスクをバランスさせます。全体として、この戦略は短期から中期のトレンドチャンスを捉えるよう設計され、規律正しく実行可能な取引フレームワークを提供します。

2. コアパラメータ設定

3. 戦略ロジックと運用メカニズム

エントリー条件

移動平均収束確認:6つの移動平均(SMA20、SMA60、SMA120、EMA20、EMA60、およびEMA120)の最大値と最小値の間の距離を計算します。距離が定義されたしきい値(たとえば、価格の1.5%)を下回ると、移動平均収束と見なされます。

“閾値”とは、効果が最小値または最大値としてトリガーされる臨界値を指します。価格ブレイクアウト条件:

- 現在の価格6つの移動平均線のうち最も高いものを上回ります, それはブルッシュブレイクアウトシグナルと見なされ、トリガーされます。購入operation.

- If the current price 6つの移動平均のうち最も低いものを下回る、これはベアリッシュなブレイクアウトシグナルと見なされ、トリガーされます。売る操作。

出口条件:ダイナミックな利益確定およびストップロスメカニズム

ロングポジションの終了:

- 価格が最低移動平均を下回りますエントリー時に、ストップロス is triggered.

- 価格がエントリ価格と最低MAの間の距離を超える, a 利確がトリガーされます。

ショートポジションを終了する:

- If the price 最高の移動平均を超えるエントリー時に、ストップロス is triggered.

- 価格が最高のMAとリスクリワード比率とのエントリープライスとの距離を超えて下落します, a 利確 is triggered.

例のチャート

- トレードシグナルトリガー

下のチャートは、2025年5月8日にETH/USDT 2時間足ローソク足チャートを使用して戦略によってトリガーされた最新のエントリーシグナルを示しています。観察されるように、価格は6本の移動平均線が密に収束した後に上昇し、戦略で定義されたエントリー条件を満たしました。システムは実行しました。ブレイクアウト時の買い注文,成功につき、その後の急上昇の出発点を見事に捉える。

図8:2025年5月8日のETH/USDTの戦略条件に基づくエントリーポイントのイラスト

- 取引実行と結果

システムは、動的な利益確定メカニズムに従い、設定されたリスクリワード比率に達した際に自動的にポジションを解消し、価格の大部分を確実にロックしました。その後も追加の上昇がありましたが、取引は厳密に戦略ルールに従い、堅実なリスク管理と実行の一貫性を示しました。将来的にトレーリングストップやトレンドフォローメカニズムを組み込むことで、強い勢いの時期に利益を伸ばす可能性があります。

図9:2025年5月8日のETH/USDTの戦略的な退出ポイントのイラスト

上記のライブ例を通じて、移動平均収束や価格のブレイクアウト条件によってトリガーされる戦略のエントリーロジックとダイナミックな利益確定メカニズムを明確に示しました。価格と移動平均構造との相互作用を活用することで、戦略はトレンド開始点を正確に捉え、その後の変動中に自動的に退出し、効果的なリスクコントロールを維持しながら、コアな利益セグメントを確保します。

このケースは、千に優れています実用性と実行の規律戦略の重要性を強調するだけでなく、その安定性とリスク管理能力実際の市場状況の中で、将来のパラメータの最適化と戦略の微調整のために堅固な基盤を築く。

4. 実践的なバックテストの例

バックテストパラメータの設定

最適なパラメーターの組み合わせを特定するために、以下の範囲を横断する体系的なグリッド検索を実施しました。

tp_sl比率: 3 から 14 (1 の増加)しきい値: 1から19.9まで(0.1ずつ増加)

Using ETH/USDT例として、システムはテストされました23,826のパラメーターの組み合わせ過去1年間の2時間足のローソク足データを基に、累積リターンに基づいて上位5つのパフォーマンスが選択されました。評価メトリクスには、年間化リターン、シャープレシオ、最大ドローダウン、そしてROMAD(最大ドローダウン超過リターン)、戦略のパフォーマンスを包括的に評価します。

図10:トップ5戦略パラメータセットのパフォーマンス比較

ストラテジーロジック説明

ストラテジーは、システムが6つの移動平均線間の距離が収束したことを検出したときに買いシグナルをトリガーします。1.4%, そして価格が移動平均の上限を上方に抜けます。この構造は、ブレイクアウトが始まろうとしている瞬間を捉えることを目指しており、ブレイクアウトが始まる時点の最高移動平均を参照点として、現在の価格でポジションに入り、動的な利益確定の基準として利用することで、リワード管理を向上させます。

戦略は次の設定を使用します:

percentage_threshold=1.4(6本の移動平均線間の最大許容距離)tp_sl比率= 10 (ダイナミック利益確定率)短期間= 6,長期間= 14 (移動平均観測期間)

パフォーマンスと結果分析

バックテスト期間は、2024年5月1日から2025年5月12日この時間枠内で、選択されたパラメータセットは優れた結果をもたらしました、127.59%の年率リターン, 最大ドローダウン15%未満、そして、ROMADの8.61%これらの数字は、戦略の強力な資本増値ポテンシャルと効果的な下降リスク管理を示しています。

チャートに示すように、この戦略は大幅に上回りましたETHを購入して保有するアプローチ過去1年間(リターンした-46.05%そのパフォーマンスは、特に高いボラティリティやトレンドの反転期において顕著であり、堅牢な利益確定および再参入メカニズムのおかげでした。 ドローダウン制御は、受動的な保有に比べて明らかに優れていました。

We also conducted a cross-comparison of the トップ5つのパラメータセット, 現在の構成では、最良のバランスを実現しています反転と安定性, 実世界の応用に非常に適しています。 今後は、戦略をさらに強化することができます。動的閾値調整,または組み込むボリュームとボラティリティフィルター,側方市場での適応性を向上させ、展開を可能にする複数の資産と時間枠.

図11:上位5つのパラメータ戦略とETHの買いホールドとの1年間の累積リターン比較

5. 戦略の概要

「Dense Moving Average Breakout Strategy(密な移動平均線ブレイクアウト戦略)」は、複数の短期から中期の移動平均線の動的収束を中心に設計されたトレンドベースのモメンタム戦略です。移動平均線の収縮とそれに対応する価格のブレイクアウトを検出することで、この戦略は市場の動きが始まる直前の主要な転換点を捉えることを目指しています。構造的な価格分析を統合し、動的な利益確定メカニズムを取り入れることで、下降リスクをコントロールしながら、短期から中期のトレンドの波に効果的に参加します。

このバックテストでは、ETH/USDTの2時間足のローソク足データを使用し、23,826のパラメータの組み合わせにわたる体系的なグリッドサーチを実施しました。テスト期間は2024年5月1日から2025年5月12日までで、リターンとリスク管理メトリクスに基づいて、パフォーマンスが最も優れている5つのパラメータセットが選択されました。パフォーマンス評価は、年率リターン、最大ドローダウン、シャープレシオ、およびROMADに基づいて行われました。最も優れたパラメータの組み合わせは次のとおりです:パーセンテージ閾値 = 1.4 and tp_sl_ratio = 10.

ETHのBuy and Holdベンチマークを大幅に上回る127.59%の年換算リターン、15%未満の最大ドローダウン、8.61%のROMADを達成しました。同じ期間に-46.05%を記録した。

パラメータ分布分析から、最もパフォーマンスの優れた戦略は、低い地域に集中していましたしきい値値と中程度から高いtp_sl_ratioこれは、密集した移動平均線の早期検出が、比較的緩やかな利益確定設定と組み合わさることで、完全なトレンド波を捉えるのに役立つことを示唆しています。一方、過度に高い閾値値や過度に狭い利益目標は、しばしば頻繁なエントリーと早期の退出につながり、全体のパフォーマンスを低下させることがよくあります。

要約すると、この戦略はETHの中長期的な価格構造内での高いリターン効率と強力なリスクコントロールを実証しています。その論理は堅牢で、パラメータの変化に対して柔軟であり、実際の世界での適用可能性が大きいです。しきい値1.3と1.5の間tp_sl_ratio9時から11時の間には、主要な指標において一貫して強いパフォーマンスを発揮し、早いトレンドの勢いを捉え、利益をもたらすスイングを持続させる戦略の能力を反映しています。さらに、出来高フィルターやレンジ相場除外メカニズムを統合することで、さまざまな市場状況における適応性と弾力性を高め、多様な市場条件での展開の可能性を拡大することができます。

結論

4月25日から5月12日まで、暗号通貨市場は慎重な感情の中で強い価格変動の構造的なパターンを示しました。BTCとETHは一緒に上昇し、ETHはより大きな利益と大きなボラティリティを示しました。ただし、ロングショート比率やファンディングレートは明確なブル相場志向を示さず、急上昇を追いかける熱意が限定されていることを示しています。オープンインタレストは引き続き上昇し、5月初旬に多くのショートポジションが清算され、その後5月12日には多くのロングポジションが強制的に清算されるなど、ハイレバレッジ環境下で市場の分岐が強調されました。全体として、価格は強化されていましたが、市場のセンチメントと資本のモメンタムは一致せず、リスク管理とタイミングが成功には重要でした。

定量分析には、「Dense Moving Average Breakout Strategy」が採用され、システマティックなパラメータ最適化と2時間ETH/USDTデータを使用したパフォーマンス評価が行われました。この戦略により、同じ期間にETHのBuy and Hold戦略の-46.05%のリターンを大幅に上回る127.59%の印象的な年率リターンが達成されました。モメンタム構造とトレンドフィルタリングを活用することで、この戦略は強力なトレンドフォロー能力と効果的なドローダウン制御を実証しました。

ただし、ライブ取引では、戦略は依然として不安定な市場、極端なボラティリティ、またはシグナルの失敗の影響を受ける可能性があります。この戦略を、追加の定量的要因や強固なリスク管理メカニズムと組み合わせることで、安定性と適応性を高め、合理的な判断と実行の注意を確保することが推奨されます。

参考:

- Gate.io, https://www.gate.io/trade/BTC_USDT

- Gate.io, https://www.gate.io/trade/ETH_USDT

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate.io, https://www.gate.io/futures_market_info/BTC_USD/capital_rate_history

- Gate.io, https://www.gate.io/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Glassnode, https://studio.glassnode.com/charts/ba1ec93d-85f4-41fe-5606-798a2f30013a?s=1679144783&u=1742303183

Gate ReachGateは、読者に技術分析、トレンドの洞察、市場レビュー、業界研究、トレンド予測、マクロ経済政策分析を含む、包括的なブロックチェーンおよび暗号通貨リサーチプラットフォームです。

免責事項

暗号通貨市場への投資には高いリスクが伴います。ユーザーは独自の調査を行い、投資判断を行う前に資産や商品の性質を十分に理解することをお勧めします。ゲート.ioは、そのような投資判断から生じる損失や損害について責任を負いません。